Fondos de inversión y su evolución | EBN Banco

Hay muchas fórmulas para invertir a largo plazo, desde planes de pensiones hasta seguros de ahorro pasando por fondos de inversión. Esta última es la que más ha crecido en los últimos años.

Detrás de este aumento del patrimonio de los fondos está su versatilidad para crear una cartera de inversión que se ajuste al perfil de riesgo de cada usuario. Y es que uno de los puntos fuertes de esta herramienta es que permiten diversificar sus inversiones a coste más reducido que a través de la compra directa de acciones, por ejemplo.

El primer paso para entender los fondos de inversión es tener claro en qué consisten. En otras palabras, qué es un fondo de inversión. Los fondos son lo que la CNMV denomina Instituciones de Inversión Colectiva o IIC.

Una IIC es un vehículo de inversión en que varias personas se juntan para sacar provecho a sus ahorros e invertir de forma conjunta. De forma muy resumida, es como si todo el edificio o la urbanización donde vive se pone de acuerdo para contratar a un equipo de personas que gestione sus ahorros y les saque rentabilidad invirtiéndolos en diferentes activos que pueden ir desde acciones de empresas hasta bonos pasando por deuda pública y materias primas.

Cómo trabaja un fondo

Las inversiones del fondo dependerán del tipo de fondo del que se trate y el riesgo que asuma, entre otras cosas. Lo que no cambia es el funcionamiento básico del fondo de inversión. En todo fondo intervienen una serie de partícipes, una gestora del fondo y una entidad depositaria, a las que se puede sumar una entidad comercializadora.

El partícipe del fondo es usted, la persona que decide invertir. De hecho, al igual que al invertir en bolsa con acciones está comprando una porción de una empresa, al invertir en un fondo adquiere una participación de ese fondo, un pedacito del mismo. Lo que cambia es la terminología y los pasos a seguir para invertir en un fondo de inversión.

La entidad gestora es la encargada de hacer crecer su dinero, quien gestiona el capital y decide dónde invertir y con qué porcentajes. Su papel es tan importante que muchos ahorradores deciden comprar un fondo u otro en función de la persona que lo gestiona. Esta gestora no tiene por qué ser el lugar donde comprar efectivamente el fondo y de hecho, no suele serlo habitualmente.

Lo normal es que se trate de entidades financieras tradicionales o bancos de nueva creación que se encargan de vender esos fondos. Piense en ello como en un supermercado. Cuando usted quiere una determinada marca de yogures no va a la fábrica, sino que acude al supermercado.

En este punto, hay supermercados que cuentan con marca propia y otros que no. Esto es lo que ocurre con los fondos. La diferencia está en las comisiones. Y es que por vender estos productos el banco suele llevarse una comisión o retrocesión, como veremos más adelante. Por eso es tan importante comprar clases limpias de fondos de inversión.

Por último, está la entidad depositaria, que es quien se encarga de custodiar las inversiones, donde están las acciones concretas en las que invierte el fondo, por ejemplo. Esto ofrece una seguridad adicional, ya que si la gestora quiebra, usted nunca perderá su inversión.

Cuánto cuesta invertir en un fondo de inversión

Como la mayoría de inversiones salvo los depósitos, invertir en un fondo tiene una serie de costes. Son las comisiones que habrá que pagar por contratar el fondo y por reembolsar el dinero, es decir, recuperar la inversión.

A estas dos comisiones que se pagan solo en momentos concretos se suman las dos comisiones que acompañan al fondo durante toda su vida, solo por el simple hecho de ser partícipe. La primera es la comisión de depósito, que cobra la entidad depositaria y que puede ser de hasta el 0,2% del dinero que tenga invertido.

La segunda es la más importante. Es la comisión de gestión. Este dinero puede expresarse como un porcentaje fijo del capital invertido hasta un 2,25%; también puede expresarse como un porcentaje sobre los beneficios (comisión de éxito), que no superará el 18% o como una mezcla entre ambas. En esta última el máximo de comisión fija es del 1,25% con una comisión variable máxima del 9%.

En principio, cuanto más activa sea la gestión del fondo, más sentido tendrá esta comisión. Por el contrario, tendrá menos sentido en fondos indexados y otros fondos cuya estrategia pase en buena medida por replicar lo que haga un índice concreto.

Las comisiones tienen una enorme importancia a largo plazo porque se pagan independientemente de la rentabilidad del fondo de inversión. A modo de ejemplo, si invierte 50.000 euros en un fondo con comisiones máximas del 2,4% y lo mantiene 5 años sin ganancias, habrá pagado 6.295 euros en comisiones.

Una forma de combatir estas comisiones es buscar clases limpias de fondos. Este tipo de fondos eliminan lo que se llaman retrocesiones, que son las comisiones que cobra el banco o entidad comercializadora. A modo de ejemplo, imagine que la gestora B tiene un fondo muy bueno que quiere vender. Además de hacerlo a través de su propia plataforma, contacta con varios bancos para que le ayuden a comercializarlo. Estos bancos cargarán una comisión adicional que pagará usted como cliente y que mermará el rendimiento del fondo.

Otro de los gastos de la inversión en fondos son los impuestos. La ventaja fiscal de los fondos sobre otros productos les permite ahorrar mucho en el pago a Hacienda. Y es que con un fondo se puede evitar pasar por la caja de la Agencia Tributaria siempre que se reinvierta el dinero en otro fondo. Este diferimiento fiscal permite un ahorro importante, ya que aprovecha el interés compuesto.

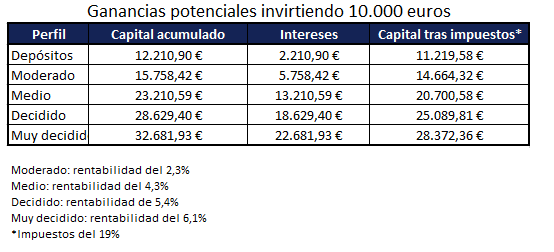

El siguiente gráfico ilustra esta diferencia:

La evolución de los fondos de inversión

¿Por qué sube o baja un fondo de inversión? La evolución de los fondos depende de los activos en los que haya invertido. Si éstos suben, también lo hará el valor de las participaciones. Este valor se calcula diariamente al final de la sesión.

Estos cambios en los fondos de inversión hace que sea recomendable formar una cartera compuesta por más de un fondo. Aunque se trata de un producto ya diversificado en sí mismo (invierte en varios activos), siempre será positivo distribuir aún más el riesgo con fondos de diferentes categorías.

Después, a lo largo del tiempo también será necesario ir cambiando el peso de los fondos para que se adecuen al momento vital y el horizonte de inversión. Como norma general, cuanto más se acerque el momento de recuperar el dinero, más conservadora debe ser la inversión para asegurar lo que se ha conseguido hasta ese momento.

Desde EBN sugerimos utilizar nuestra calculadora de gastos de fondos para garantizar que estás invirtiendo en el fondo de clase limpia más rentable.

Relacionados

-

Evolución 2023 de las Carteras Gestionadas de EBN Banco

-

¿Qué son los BONOS y cómo invertir en ellos? | CARMIGNAC

-

Información sobre el Fondo de Garantía de Depósitos

-

Fondos de clases limpias

-

La tasa interna de rentabilidad | EBN Banco

-

Asesoramiento y Gestión Discrecional de Carteras con total independencia | EBN Banco