Fondos para contingencias: claves financieras

Una correcta planificación financiera debería incluir la existencia de un fondo genérico cuya finalidad fuese poder afrontar cualquier situación imprevista: una emergencia familiar, médica, una situación de desempleo temporal, un gasto inesperado…, circunstancias para las que deberíamos reservar una parte de nuestro capital. Un fondo del que poder disponer de manera inmediata, aunque nunca se diera el caso de tener que utilizarlo.

Su particularidad frente al resto de los supuestos estriba en que dado su carácter de eventualidad o contingencia, los fondos acumulados pueden ser consumidos total o parcialmente en cualquier momento. En los entornos de tipos de interés bajos, como en los que actualmente nos encontramos, para la obtención de rentabilidad es recomendable invertir en activos financieros dado el nulo o escaso retorno que proporcionan los depósitos y la liquidez en cuenta corriente.

Ante la ausencia de un horizonte temporal definido y la eventualidad de poder ser utilizado en cualquier momento, el nivel de riesgo asumido en este plan debe ser moderado y permanecer estable en el tiempo. En el supuesto de que no se haya dado la circunstancia que hiciera necesaria la utilización de esos fondos, podría darse la posibilidad de que su magnitud supere el objetivo inicialmente señalado. En ese supuesto le recomendaríamos que reasignase los excedentes a otro objetivo.

Conseguir que su patrimonio crezca es consecuencia de la rentabilidad que sea capaz de generar su cartera, pudiendo incrementarse por el recurso adicional que supone contribuir con aportaciones periódicas. Siempre podrá decidir el montante y la frecuencia de las mismas. El transcurso del tiempo y el hecho de que se produzcan cambios en sus circunstancias personales, determinarán el nivel de riesgo que debe asumir su cartera.

Veámos lo anteriormente comentado con un ejemplo:

Supongamos que tenemos 10.000 euros para hacer frente a posibles imprevistos. Ese dinero debemos protegerlo al máximo, es decir, no acometer inversiones de alto riesgo.

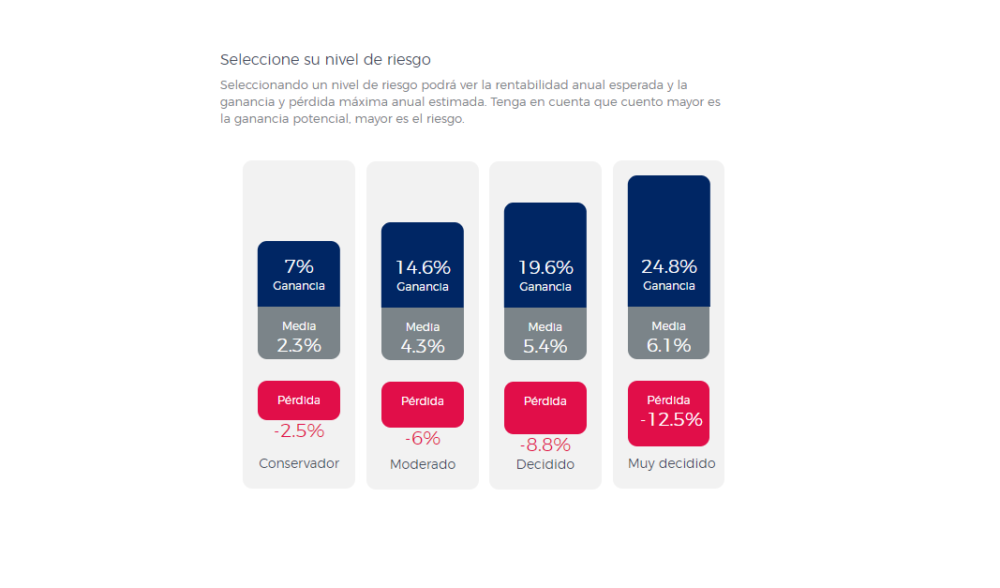

Para ello en este caso, mi perfil de riesgo ante esos 10.000 euros deberá ser conservador. Nuestro objetivo será obtener una rentabilidad suficiente como para que el coste de la vida no se coma el principal de mis ahorros. Una rentabilidad media anual del 2,3% sería lo adecuado que es la que se corresponde con un perfil conservador.

Partiendo de mi capital inicial, mi objetivo será llegar a 50.000 euros, una cantidad suficientemente grande como para afrontar cualquier contingencia. Para ello puedo destinar de mis ingresos 250 euros al mes para lograr dicho objetivo.

La siguiente pregunta que nos deberemos hacer es; ¿Cuánto tardaré en conseguir mi objetivo según mi perfil de riesgo? –nuestro planificador nos da el resultado. Veámoslo:

Como podemos ver en el gráfico, partiendo de 10.000 euros como capital inicial y haciendo aportaciones periódicas de 250 euros, tardaríamos 10,8 años en lograr nuestro objetivo de obtener un capital final de 50.000 euros. Lógicamente cuanto más aporte al mes menos años tardaré en conseguir el objetivo final.

En EBN Banco le damos vital importancia a la planificación y a la inversión basada en objetivos. Al fin y al cabo, la única manera que hay para alcanzar un objetivo es, en primer lugar, definirlo. Establecer un propósito para cada inversión, puede ayudarle a optimizar sus ahorros y asegurar que cumple sus objetivos. En EBN Bancopodrá planificar cuantos objetivos desee y hacer sus propias simulaciones en nuestro Planificador Financiero.

Relacionados

-

Evolución 2023 de las Carteras Gestionadas de EBN Banco

-

¿Qué son los BONOS y cómo invertir en ellos? | CARMIGNAC

-

Información sobre el Fondo de Garantía de Depósitos

-

Clases Limpias vs Clases No Limpias

-

Unbundling: Execution Only? Research on Demand?

-

Depósitos estructurados: qué son y sus ventajas | EBN Banco