¿Fondo de inversión o plan de pensiones?

Fondo de inversión o plan de pensiones: todo lo que tienes que saber

La elección entre un fondo de inversión y un plan de pensiones constituye una pregunta recurrente. Ambos productos se sitúan entre las opciones de ahorro e inversión más demandadas en España, especialmente en el contexto de la planificación financiera para la jubilación.

A pesar de sus puntos en común, existen distinciones esenciales entre los planes de pensiones y los fondos de inversión que deben ser conocidas y consideradas antes de tomar una decisión.

Similitudes entre fondos de inversión y planes de pensiones

Antes de profundizar en sus diferencias, es relevante repasar las convergencias en su funcionamiento básico:

- Ambos instrumentos se diseñan para agregar el capital de diversos partícipes.

- Este capital mancomunado se gestiona e invierte siguiendo una política de inversión establecida, con el objetivo de optimizar la rentabilidad potencial.

- Es importante destacar que los planes de pensiones se articulan a través de los fondos de pensiones, cuya estructura y gestión son inherentemente similares a las de un fondo de inversión.

Adicionalmente, tanto fondos como planes ofrecen la ventaja del diferimiento fiscal. Esta característica permite aplazar la tributación sobre los rendimientos generados, lo cual es fundamental para aprovechar al máximo el efecto multiplicador del interés compuesto a largo plazo.

Sin embargo, la metodología mediante la cual cada producto aplica este diferimiento introduce diferencias significativas en su tratamiento fiscal, un aspecto que será abordado en detalle posteriormente.

Principales diferencias entre planes de pensiones y fondos de inversión

Lo que verdaderamente distingue a ambos productos en esta comparativa y lo que debe inclinar la balanza hacia una opción u otra son sus diferencias intrínsecas, las cuales dependen directamente de los objetivos y el horizonte temporal de cada inversor

Diferencias de concepto

Los planes de pensiones fueron concebidos originalmente como un instrumento de ahorro orientado exclusivamente a la jubilación. Su finalidad primordial es servir de complemento a la pensión pública a través de la capitalización privada.

Esta vocación de muy largo plazo se tradujo en una serie de restricciones de disponibilidad del capital, compensadas por ciertos incentivos fiscales diseñados para recompensar el compromiso a largo plazo.

Por otro lado, los fondos de inversión carecen de estas limitaciones y de este enfoque exclusivo. Son vehículos de inversión aptos para todo el espectro temporal, desde el corto hasta el largo plazo. En esencia, no están restringidos a ser un producto de ahorro destinado únicamente a la etapa de jubilación.

Liquidez: plan de pensiones vs fondos

La característica de la liquidez marca una de las principales diferencias entre ambos productos:

- Fondos de Inversión: Se caracterizan por su alta liquidez. El inversor puede solicitar el reembolso de su inversión en cualquier momento. Tras solicitar dicho reembolso, el capital suele estar disponible en la cuenta corriente en un plazo breve, que habitualmente oscila entre uno y dos días desde la publicación del valor liquidativo (dependiendo de la periodicidad de valoración del fondo).

- Planes de Pensiones: Presentan importantes restricciones de liquidez. Al ser un producto diseñado y fiscalmente incentivado para el ahorro previsional, la ley limita estrictamente los supuestos bajo los cuales es posible recuperar la inversión antes de la edad de jubilación. Estos supuestos se restringen a situaciones concretas como la jubilación efectiva, la invalidez, el desempleo de larga duración o el fallecimiento del partícipe.

Es relevante mencionar que las modificaciones legales recientes han introducido un nuevo supuesto de liquidez: la posibilidad de rescatar el plan una vez transcurridos diez años desde la primera aportación. Dado que esta normativa se aplica a partir de 2015, esta opción estará disponible para las primeras aportaciones realizadas bajo esta ley a partir del año 2025.

En términos de flexibilidad y acceso inmediato al capital, los fondos de inversión ofrecen una mayor disponibilidad. No obstante, esta restricción en los planes de pensiones refuerza su naturaleza como herramienta de ahorro disciplinado para un objetivo crucial a largo plazo como es la jubilación.

Diferencias de rentabilidad

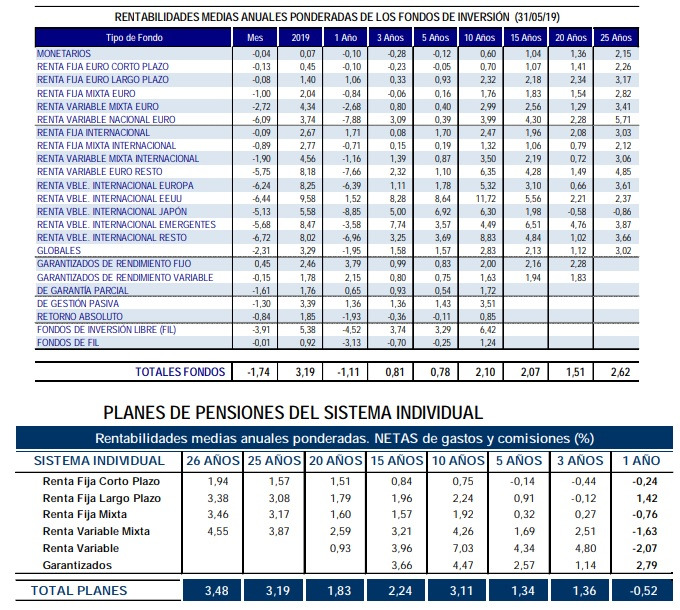

Aunque, en principio, no deberían existir grandes discrepancias en la rentabilidad potencial de ambos vehículos (dada la similitud en la gestión de sus carteras), la realidad del mercado muestra diferencias palpables.

A continuación, se presenta un análisis comparativo basado en los datos de rendimiento disponibles a septiembre de 2025.

Fondos de inversión y Planes de Pensiones:

¿A qué obedecen estas divergencias en el rendimiento observado? Las causas son multifactoriales:

- Comisiones y gastos de gestión: Uno de los factores determinantes es la estructura de costes y comisiones que afronta cada vehículo. Los costes inherentes pueden impactar directamente en el rendimiento neto final percibido por el partícipe o inversor.

- Flexibilidad de las estrategias de inversión: Los fondos de inversión suelen gozar de un marco de inversión más amplio y flexible en términos de estrategias y activos que pueden utilizar. Esta mayor versatilidad puede permitirles adaptarse mejor a ciertos entornos de mercado o capturar oportunidades específicas, lo que potencialmente puede beneficiar su rendimiento en determinados ciclos económicos. Por su parte, la gestión de los planes de pensiones puede estar sujeta a directrices más estrictas dadas su orientación previsional y el marco regulatorio específico.

Es fundamental recalcar que la rentabilidad pasada no es un indicador fiable de rendimientos futuros y que la elección debe basarse en el perfil de riesgo y los objetivos financieros a largo plazo del cliente.

Variedad y oferta

La diferencia en la cantidad y tipología de productos disponibles es otra variable a considerar.

Actualmente, el número de fondos de inversión disponibles en el mercado supera al de planes de pensiones. Además de la cantidad, los fondos presentan una mayor diversificación en clases y estrategias, abarcando un espectro más amplio de políticas de inversión. Como ejemplo, ciertas estrategias especializadas, como los fondos de corte value, encuentran más réplicas directas en la estructura de fondos de inversión que en la de planes de pensiones. Incluso existen vehículos que combinan varios de estos enfoques especializados.

No obstante, la oferta de planes de pensiones está diseñada para cubrir de manera eficiente y reglamentada las distintas necesidades previsionales de los inversores, ofreciendo también opciones variadas en función del perfil de riesgo (desde renta fija hasta renta variable). Ambos productos ofrecen una oferta completa, si bien se enfocan en ámbitos de inversión distintos.

Diferencias fiscales

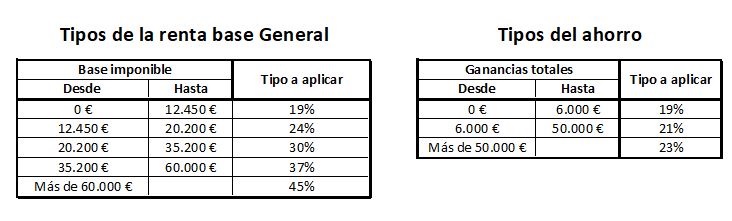

En teoría, la fiscalidad es uno de los puntos fuertes de los planes de pensiones. Gracias a ellos podrá pagar menos impuestos al hacer la declaración de la renta cada año. En concreto, el dinero que invierta hasta un máximo de 1.500 euros en planes individuales se reducirá de su base imponible en el IRPF.

Es como si se restase del salario. Si ha ganado 50.000 euros y ha invertido 1.500 euros en planes, será como si sólo hubiese ingresado 48.500 euros y evitará pagar impuestos por el capital que aportó al plan.

Esa deducción no equivale a una exención fiscal. Habrá que tributar por ese capital más la rentabilidad acumulada al rescatar el plan de pensiones. Y como sirvió para reducir la base general, también tributará en la base general.

Con los fondos de inversión no ocurre lo mismo. Al recuperar su dinero, sólo tributará por la ganancia obtenida, que es la diferencia entre el precio de compra y de venta. El capital aportado estará libre de impuestos.

Además, con un fondo tributará dentro de los tramos del ahorro y no de los tramos generales. Esta es la diferencia entre ambos:

Como se puede ver, la diferencia entre unos tipos y otros es elevada.

En este punto, la ventaja de los planes de pensiones es que, si el tipo marginal es mayor en el momento de las aportaciones que el del rescate, se puede conseguir un rendimiento fiscal adicional por esa diferencia.

En cualquier caso, tanto planes de pensiones como fondos de inversión permiten diferir el pago de impuestos al futuro, incluso si se cambia de producto. Con ambos es posible traspasar el capital sin pagar impuestos. Es decir, que se puede cambiar de un plan a otro y de un fondo a otro sin tener que tributar por la ganancia acumulada.

En este punto no hay ganador, ya que dependerá principalmente de la renta del inversor y lo que haga con esa ganancia fiscal que año a año obtiene. Una pista en este sentido: si no se reinvierte en el propio plan, los fondos de inversión salen vencedores.

Aportación máxima

Otra de las diferencias entre fondos de inversión y planes de pensiones es el dinero que se puede invertir en cada uno de ellos.

Con un fondo de inversión no hay límite alguno. Se puede invertir el capital que se quiera, siempre que la propia política del fondo lo permita.

La inversión en planes de pensiones está limitada por ley debido en buena medida a sus ventajas fiscales. En concreto, estas son las cantidades máximas que se pueden aportar según el tipo de plan:

- 500 euros a planes de pensiones individuales.

- 500 euros a planes de pensiones de empleo (los que las empresas crean para sus empleados).

- 250 euros a planes de pensiones de empleo simplificados (pensados para los autónomos).

Herencia

Otra disparidad entre fondos de inversión y planes de pensiones se produce en el momento de la herencia. Los fondos de inversión pasan a los herederos legítimos y se suman a la masa hereditaria, tributando en el Impuesto sobre Sucesiones y Donaciones.

Con los planes de pensiones no ocurre lo mismo. Este producto sigue tributando en el IRPF por quien lo reciba tras el fallecimiento del partícipe. Además, es posible elegir la persona que lo cobrará, algo que no se puede hacer con los fondos.

Resumen

Este es un resumen de lo visto hasta ahora:

| Fondo de inversión | Plan de pensiones | |

| Concepto | Inversión con diferentes objetivos y horizontes temporales. | Inversión para la jubilación. |

| Liquidez | Total. Se puede recuperar el capital en cualquier momento. | Limitada. Solo en determinados supuestos o pasados 10 años desde la aportación. |

| Rentabilidad | Superior a la de los planes con carácter general. | Inferior a la de los fondos con carácter general. |

| Variedad | Mayor oferta en número, tipos y estrategias de inversión. | Limitada. |

| Fiscalidad | Tributan dentro de las rentas del ahorro. El traspaso entre planes está exento de tributar en el IRPF. | Permite deducir por las aportaciones realizadas. El rescate tributa en la base general del IRPF. |

| Aportaciones | Sin límite | Limitadas según el tipo de plan. |

| Herencia | Tributa en el Impuesto de Sucesiones. | Tributa en el IRPF y se puede designar beneficiario. |

Plan de pensiones vs fondo de inversión: ventajas y desventajas

Después de repasar en qué se diferencian los planes de los fondos, este sería un resumen de las características, ventajas y desventajas de ambos.

Las ventajas y desventajas del plan de pensiones frente a un fondo de inversión son:

| Ventajas | Desventajas |

| Permiten desgravar en el IRPF por las aportaciones. | Liquidez limitada. |

| Doble rendimiento fiscal, siempre que el tipo marginal al aportar sea inferior que al rescatar. | Inversión máxima limitada, lo que hace que no pueda ser el principal vehículo de inversión. |

| Liquidez limitada para personas con dificultades para mantener su inversión. | Mayor complejidad fiscal al recuperar el plan de pensiones. |

| Posibilidad de designar beneficiario en caso de fallecimiento y decidir así quien percibe el capital del plan. | Menor oferta. |

Fondo de inversión o plan de pensiones: ¿Cuál elegir?

La determinación sobre el vehículo de inversión más adecuado para el largo plazo es intrínsecamente personal y debe basarse en la evaluación de los objetivos individuales, el horizonte temporal y la necesidad de acceso al capital.

Como hemos analizado, los fondos de inversión ofrecen una mayor liquidez y flexibilidad en el diseño de estrategias, siendo ideales para la gestión de capital sin restricciones temporales. Por su parte, los planes de pensiones son una herramienta fundamental para la planificación previsional, incentivada por beneficios fiscales a cambio de la restricción de liquidez, lo que fomenta el ahorro disciplinado.

Es importante destacar que la elección de uno de estos productos no es excluyente. De hecho, ambos son plenamente compatibles y pueden integrarse en una estrategia financiera equilibrada. Se puede utilizar la flexibilidad y variedad de los fondos para el ahorro a medio plazo y el beneficio fiscal y el compromiso a largo plazo de los planes de pensiones para el objetivo concreto de la jubilación.

En EBN Banco podrás encontrar una amplia variedad de planes de pensiones y también de fondos a través del supermercado de fondos de inversión.