El problema de quedarse quieto

El miedo a equivocarnos nos hace temer el éxito, por ello el dejar nuestro dinero parado o bajo nuestro colchón, se presenta como uno de los errores más habituales del ahorrador español.

Decía Conrad Hilton, fundador de la cadena de hoteles Hilton: “El éxito está conectado a la acción. Las personas exitosas se mantienen en movimiento. Cometen errores pero nunca abandonan.”

Esta premisa nos sirve de punto de partida para entender por qué dejar parado nuestro dinero no nos protege de perder valor del mismo.

Cuando planificamos nuestras inversiones, se tienen en cuenta diversos factores. Cuánto quiero invertir, cual es nuestro objetivo al invertir, qué riesgo estamos dispuestos a asumir, etc. Lógicamente, toda inversión tiene su riesgo, pero incluso dejar el dinero guardado en casa, conlleva una potencial pérdida porque el valor de ese dinero parado, con el tiempo, disminuye por el efecto de la inflación. Es decir, no vale lo mismo un euro hoy, que un euro mañana. Por tanto, la inflación afecta directamente a los bolsillos de los consumidores, que ven cómo se incrementan sus gastos mensuales, como el transporte o la compra.

La inflación viene definida como el incremento del nivel general de precios y para medirlo se toma como referencia, el índice de precios de consumo (IPC). Este índice, creado a partir del precio de diferentes productos y servicios de la cesta de la compra, marca la inflación en cada momento. Se compara el IPC de un mes concreto con el del mismo mes un año antes y ver así su variación. Si los precios aumentan, hay inflación, siendo los precios más caros con ahorros menores porque se pierde poder adquisitivo, pero si los precios bajan, se produce deflación, la cual se da cuando la oferta de bienes y servicios en una economía es superior a la demanda.

El Banco Central Europeo (BCE) es el encargado de regular la inflación en la eurozona a través de los tipos de interés. Cuando sube los tipos intenta contener la inflación y dar estabilidad a los precios, porque hay menos demanda de dinero, de esa masa monetaria. Por el contrario, cuando baja los tipos, la rentabilidad de los ahorros es menor y hay interés por aumentar la oferta monetaria. El objetivo de inflación anual del Banco Central Europeo a medio plazo es inferior al 2%. Si se dejase el dinero sin invertir, ese 2% de inflación objetivo, lastraría mi poder adquisitivo. De tal modo que si tuviésemos nuestros 100 euros para comprar productos sin invertir, en un periodo de tiempo determinado, ese dinero parado valdría menos y no podríamos adquirir lo mismo con nuestros 100 euros. Por miedo a equivocarnos, no corremos riesgos, pero la inflación disminuirá el valor de nuestros ahorros poco a poco. Así que para no perder poder adquisitivo, la rentabilidad de nuestras inversiones deberá superar la inflación.

A modo de ejemplo, un producto tradicional de ahorro sería un depósito bancario. Un depósito bancario a un año, por ejemplo, al 4% TAE cuando genere plusvalías, en primer lugar, tendría un gravamen impositivo de entre 21% a 27%, si son plusvalías de entre 6.000€ y 24.000€ y en segundo lugar, lo que queda sería una rentabilidad neta, que a su vez debería de restársele el efecto de la inflación, para obtener nuestra rentabilidad real. Es decir, que del 4% original, podríamos quedarnos con una rentabilidad post inflación escasa y poco productiva.

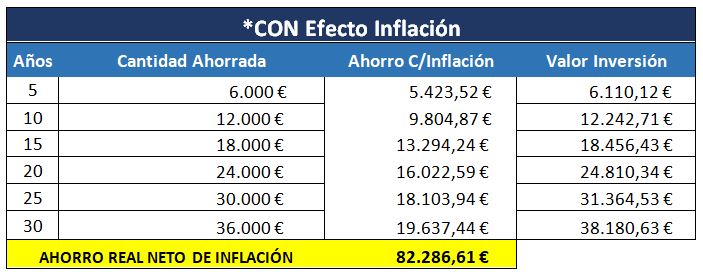

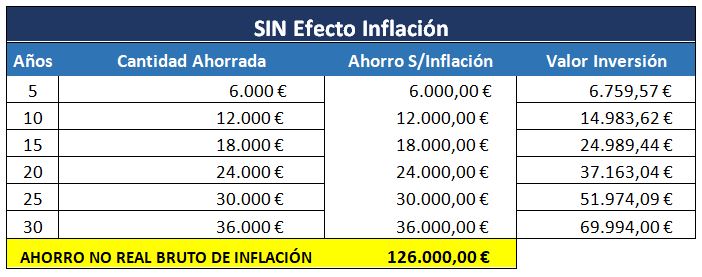

A continuación, ejemplificamos a modo orientativo la diferencia que hay entre el ahorro con inflación y el ahorro sin inflación, es decir, el ahorro real:

*Para este ejemplo se ha optado por un ahorro mensual de 100€ a una tasa de inversión del 4% y una inflación de un 2%.

Como alternativa, nuestra cartera de perfil conservador, que es la más defensiva en términos de rentabilidad/riesgo, tiene un perfil de volatilidad bajo y una búsqueda de rentabilidades más conservadoras, siendo una posibilidad interesante para el inversor que no está cómodo asumiendo riesgos. Esta posible rentabilidad, frente a la pérdida de valor que conlleva tener el dinero bajo el colchón en este entorno de tipos bajos, podría suponer, en un entorno apropiado de mercados, cubrir el deterioro por inflación y conseguir generar además un excedente sobre la misma.

La conclusión es clara. Debemos redefinir el concepto de ahorrador, que ya no será aquel que va apartando y acumulando cada mes parte de su sueldo, sino aquel que, además de acumular ese dinero, lo pone a trabajar para mantener su valor en el tiempo. Un nuevo concepto en el que el ahorrador si o si, debe de tener invertido su dinero.

Foto: Eduard Militaru. Unsplash.