Nota de Mercados: evolución de la crisis Covid | EBN Banco

Hace dos meses publicábamos una nota hablando de la recuperación tras la corrección sufrida por los mercados debido a la pandemia del COVID 19. Dos meses después, la recuperación continúa, pero ¿qué está provocando esta recuperación de los mercados?

Dos son las razones con mayor peso. La primera es la puesta en marcha de las economías tras el confinamiento. Si bien es cierto que nos movemos en un entorno con una elevada dosis de incertidumbre, no se espera una parada total de las economías como la que vivimos en marzo. Los datos de PMI del mes de julio tanto para la eurozona como para Estados Unidos ya entran de nuevo en la zona de expansión. Esto nos indica que las economías comienzan a volver, poco a poco, a la normalidad de antes del virus.

El segundo factor, es el fuerte paquete de ayudas por parte de los gobiernos, así como el conjunto de rápidas medidas de los bancos centrales, con aumentos de inyecciones de liquidez en el mercado sin precedentes, y las bajadas de tipos de interés.

La última noticia relevante viene de los 27 líderes de la Unión Europea que han acordado crear un fondo de recuperación de 750.000 millones, lo que ha provocado una fuerte apreciación del €.

En cuanto al comportamiento de los principales índices, el mercado americano ha tenido un comportamiento especialmente bueno con respecto al resto de índices. Esta recuperación viene en gran parte motivada por el excelente comportamiento de determinados sectores y, en concreto, determinadas compañías con un peso importante en los índices que han generado unos rendimientos muy buenos en los últimos meses. 5 valores: Amazon, Alphabet, Apple, Facebook y Microsoft, representan más del 20% del S&P 500.

YTD: 31 julio 20

Datos en divisa local

Veamos los sectores con más detalle: en concreto, hemos podido observar cómo los sectores menos afectados por la pandemia, como la Tecnología o sectores relacionados con la salud, presentan rendimientos que se encuentran lejos de hacernos pensar que estamos pasando una de las peores crisis de nuestra historia. Sin embargo, por el otro lado, sectores que se han visto afectados directamente por la paralización de las economías a nivel mundial, como el de Energía y el de Consumo, se encuentran lejos de recuperar los niveles de inicio de año.

Este comportamiento tan dispar nos indica que aún existen riesgos en el mercado, pero también oportunidades según se van adaptando las empresas al nuevo escenario.

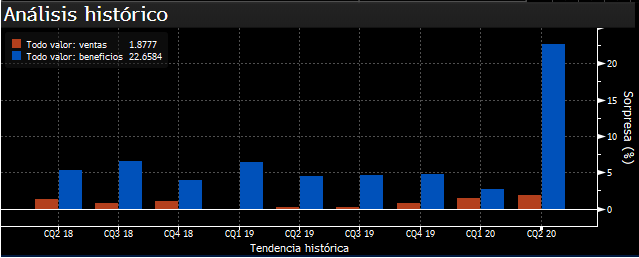

Respecto a la publicación de resultados del S&P 500 del segundo trimestre que aún no ha finalizado (han presentado 383 de 498 compañías), ha habido un 22% de mejora en los beneficios respecto a lo esperado, con el sector de bienes de consumo con mayor porcentaje de sorpresa, con un 79% de mejora con respecto a los datos esperados. En el lado opuesto encontramos el sector energía, arrojando unos datos que son un 17% peor de lo esperado.

En el caso del Stoxx 600 habiendo publicado 331 empresas de 441, la sorpresa en beneficios ha sido incluso superior, con un 37,02%.

Respecto a otras clases de activos, la incertidumbre de los mercados y la situación de los países ha provocado la revalorización de activos considerados refugio, como el oro y el bono americano y alemán. El precio del oro se ha visto incrementado en aproximadamente un 29%, llegando a colocarse en máximos históricos, en torno a los 2000 dólares. Hay que destacar que en un entorno de deuda extrema y encaminándonos hacia un posible futuro incremento en la inflación puede provocar que los tipos reales sean aún sean más negativos, y una mayor caída del dólar podría provocar un aumento de la demanda de oro, lo que repercutiría directamente en el precio del oro haciendo que las subidas no se limitaran a los niveles actuales de casi 2.000 dólares.

Esta subida del oro y de los bonos de gobierno nos está indicando que, aunque el mercado haya descontado ya los datos macro tan negativos de las economías, aún existe incertidumbre con respecto a la pandemia. Esta incertidumbre continuará al menos hasta la salida de una vacuna que nos permita protegernos del virus o hasta que vaya habiendo una inmunidad más generalizada.

Continuamos posicionados neutrales en la exposición a renta variable, y el mes pasado, como sabrán, reducimos exposición a high yield debido al estrechamiento de los diferenciales.

Departamento de Gestión Patrimonial

Relacionados