Elecciones Americanas: análisis de mercado | EBN Banco

Las jornadas bursátiles vividas estos días han traído consigo resultados positivos para los diferentes índices, apoyados en un primer momento por la aparente victoria de Biden y reforzados por los resultados en la investigación sobre la vacuna que está desarrollando la farmacéutica estadounidense Pfizer.

De tal modo habría que realizarse la siguiente cuestión, ¿qué implicaciones tiene una victoria del partido demócrata?

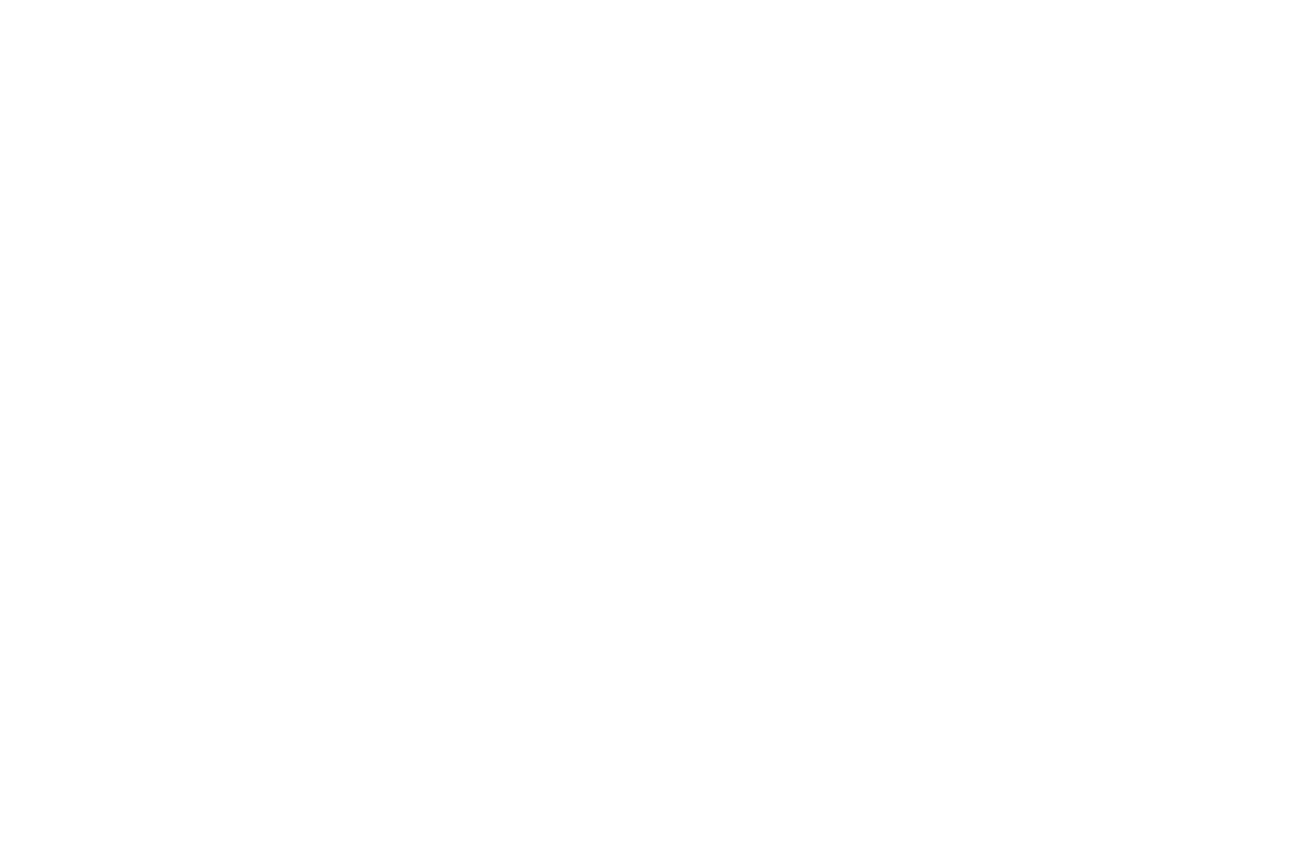

La política es un factor que puede afectar a nuestras inversiones, sobre todo con relación al “ruido” del corto plazo, pero lo realmente determinante es el efecto de las políticas sobre los beneficios empresariales, puesto que es nuestro foco a la hora de invertir, tal y como nos muestran los datos históricos:

Sin embargo, hay que analizar el contexto actual para entender lo ocurrido;

Elecciones americanas y reparto de poderes:

A espera de los resultados definitivos y la formación de las diferentes Cámaras, el consenso del mercado descuenta un escenario de políticas centristas, debido a la divergencia de poderes entre la Cámara Baja y Alta.

Tal división supondrá menos poder fáctico en la elaboración de Propuestas de Ley para el partido demócrata por la ineludible ratificación del Senado.

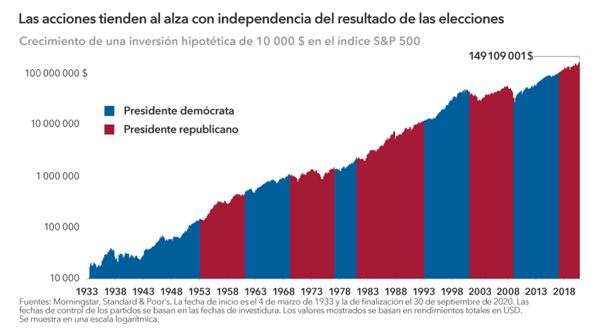

En términos históricos, esta división ha sido positiva para los mercados:

Las consecuencias derivadas de esta división son las siguientes:

-

Regulación de las grandes tecnológicas.

Biden es favorable a un mayor control “anti-trust” o una fiscalidad más gravosa para estas compañías, sin embargo, será más complicado llegar a un punto de consenso y en caso de darse, probablemente será de menor envergadura respecto a la pretensión demócrata.

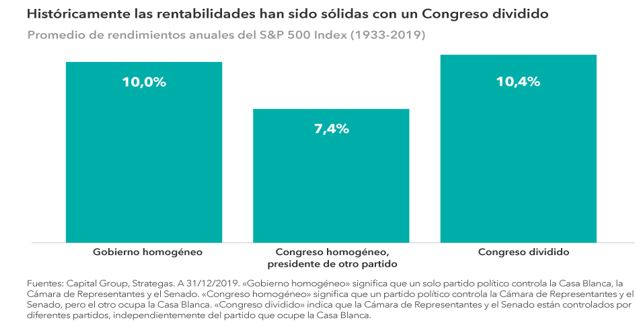

Consecuentemente, los resultados de las “FAANG” han sido los siguientes en estas jornadas:

Como se puede observar los resultados han sido positivos, sobre todo teniendo en cuenta su capitalización bursátil.

Política comercial

La política comercial bajo el Gobierno de Trump ha sido proteccionista frente a países como China, derivada de unas prácticas que Estados Unidos consideraba perniciosas para los intereses americanos. Sin embargo, y a pesar de la victoria de Biden, el mercado descuenta que habrá cierta progresividad en las negociaciones.

Mientras tanto, índices chinos como el SSE Composite Index llevan una revalorización cercana al 3% tras los resultados electorales.

Política Fiscal: estímulos

Tras la expansiva política monetaria que ha marcado la FED, los recursos para estimular la economía americana deben ser vehiculizados a través de estímulos fiscales.

Algunas de las medidas propuestas son las siguientes:

- Transferencias directas a las familias: similar al cheque de 1.600 USD del primer semestre del año, aunque se desconoce el importe en concreto.

- Apoyo en las aportaciones a la Seguridad Social.

- Condonar parcialmente los préstamos para los estudios.

A pesar de todo esto, el consenso del mercado descuenta un estímulo fiscal en torno a 1 trillón de USD a causa de tener unas Cámaras dividas. Si hubiera un control absoluto demócrata, el montante podría ascender a los 2 trillones de USD.

Asimismo, debemos estar atentos a los plazos en los cuales se ejecutan los estímulos, puesto que cierto retraso en la implementación podría afectar considerablemente el mercado laboral americano a la vez que a la estabilidad financiera de las familias.

Energías Verdes

Las energías limpias están dentro del programa demócrata, sector que ya se venía favoreciendo por la crisis Covid-19 ya que la sostenibilidad es un valor dentro del mundo de la inversión (criterios ESG, por ejemplo).

Con este breve análisis podemos observar las diferentes derivadas de los resultados electorales que nos pueden servir de guía de la agenda demócrata y la capacidad fáctica de la misma.

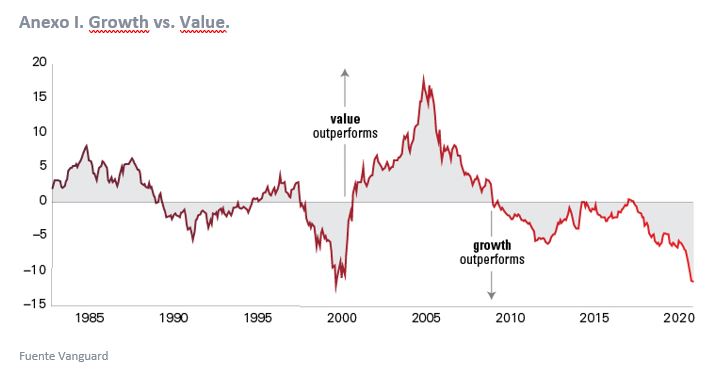

Simultáneamente a este evento electoral, debemos tener en cuenta los resultados de la vacuna de Pfizer que han dado lugar a fuertes alzas, sobre todo a los valores más cíclicos relacionados con Industria o Turismo, reduciendo el “gap” que venimos viviendo estos últimos años y que se ha pronunciado exponencialmente tras la crisis de la Covid-19 (Anexo I. Growth vs. Value).

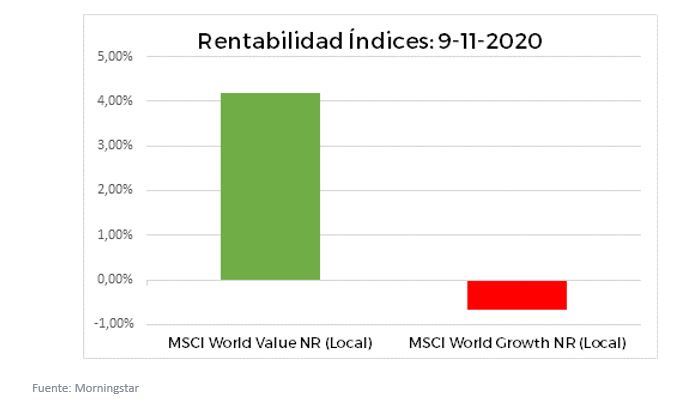

Atendiendo a la composición de nuestras carteras que tienen un sesgo “blend”, es decir, equilibrio entre “value” y “growth”, podemos subrayar el alza de los sectores cíclicos en la jornada del 9 de noviembre que estuvo centrada en los llamadas sectores “value”, como así señalan los datos:

En definitiva, nuestra recomendación ante esta situación sería mantener una diversificación entre estilos de inversión y sectores, controlando la “euforia” que ha recaído en sectores como la tecnología y entendiendo que si la situación se va solventando, hay que tener unos pesos adecuados para no asumir riesgos innecesarios y poder favorecernos tanto del estilo “growth”, como componente defensivo en situaciones de escaso crecimiento, al igual que sectores “value”, cuando comience la reapertura de la economía.

Anexo I. Growth vs. Value.

Relacionados

-

Evolución 2023 de las Carteras Gestionadas de EBN Banco

-

¿Qué son los BONOS y cómo invertir en ellos? | CARMIGNAC

-

Información sobre el Fondo de Garantía de Depósitos

-

Ejemplo de Hipoteca Inversa

-

Rentabilidad Depósitos 2023: las claves esenciales | EBN Banco

-

Hipoteca inversa o nuda propiedad: diferencias