Principios de inversión en los mercados | EBN Banco

Las últimas semanas nos hemos encontrado con los mercados globales teñidos de rojo.

En nuestras cabezas aparece una sensación de miedo, de voluntad de hacer cosas ante la pérdida de valor de nuestras inversiones. Un dinero que nos ha costado mucho ahorrar, y que vemos como con celeridad cae de valor.

En estos momentos, son en los que realmente tenemos que pararnos a pensar y a analizar; las decisiones en caliente nunca fueron buenas.

Para ello, es necesario recordar los principios de inversión que todo inversor debe tener en cuenta al comenzar a invertir en los mercados financieros.

Horizonte de inversión

Es el principio más importante a tener en cuenta. Entender bien este punto es más sencillo con gráficas.

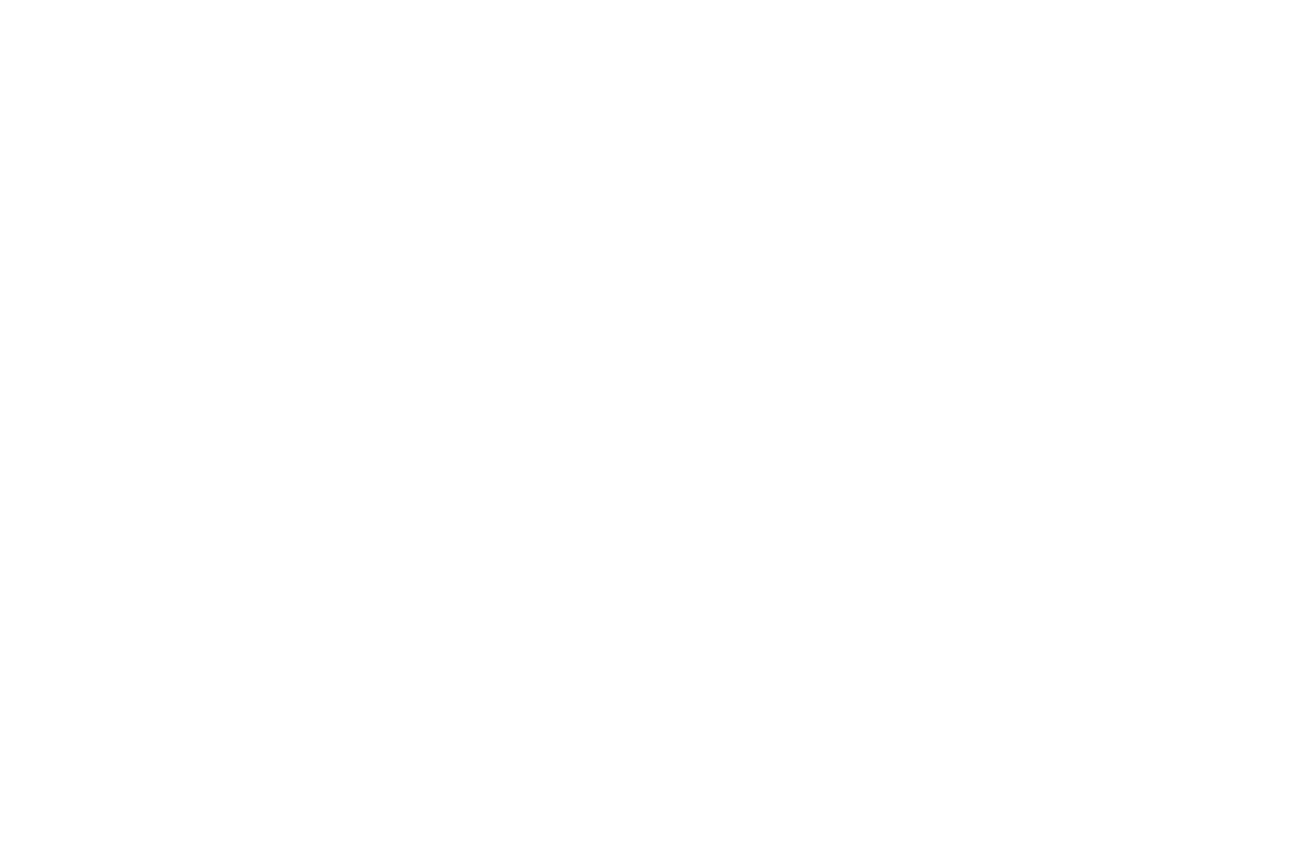

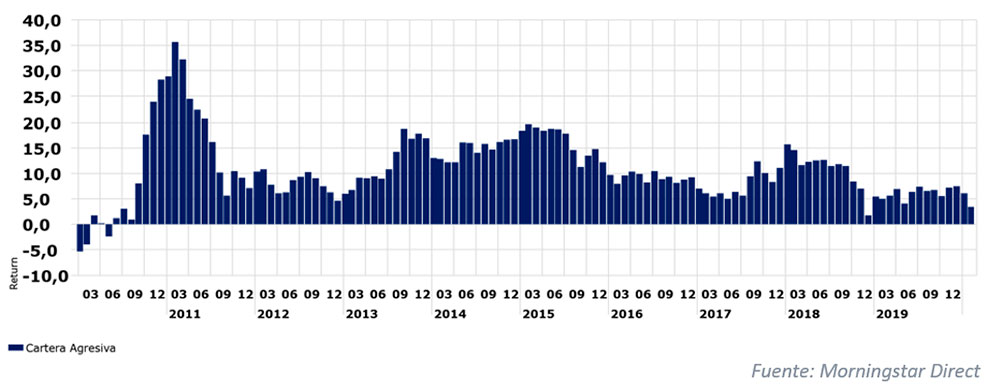

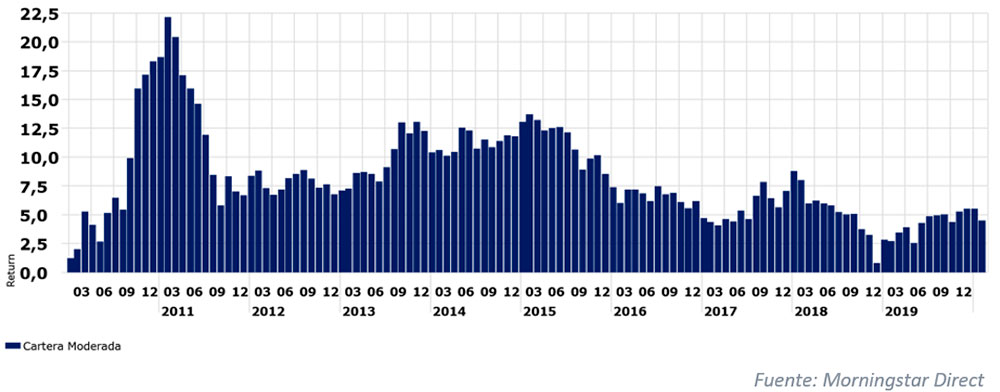

Como ejemplo, se han creado dos carteras, una con un perfil agresivo (95% Renta Variable; 5% Monetario) y otra con un perfil moderado (50% Renta Variable; 50% Renta Fija).

Se han sacado las rentabilidades Rolling de las dos carteras de dos formas diferentes, en la primera, cada barra representa rentabilidades trimestrales, que van cambiando semana a semana. En la segunda, cada barra representa la rentabilidad de la cartera a dos años, cambiando mes a mes.

Perfil agresivo

Rentabilidades Rolling tres meses:

Rentabilidades Rolling 2 años:

Como podemos observar, esta cartera sufre caídas en el corto plazo, pero si nos centramos en un horizonte más a largo plazo, las rentabilidades son positivas en prácticamente todos los periodos. Debemos tener siempre en mente nuestro horizonte temporal, y no tomar decisiones centrándonos en el corto plazo.

Perfil moderado

Rentabilidades Rolling tres meses:

Rentabilidades Rolling 2 años:

Lo mismo sucede con la cartera de perfil moderado, debemos encontrar el perfil de inversión en el que estemos dispuestos a asumir las pérdidas a corto plazo sin salirnos del mercado.

Umbral de volatilidad

El segundo principio es no tener una cartera de inversión que supere el umbral de volatilidad que usted está dispuesto a aguantar. ¿Por qué?

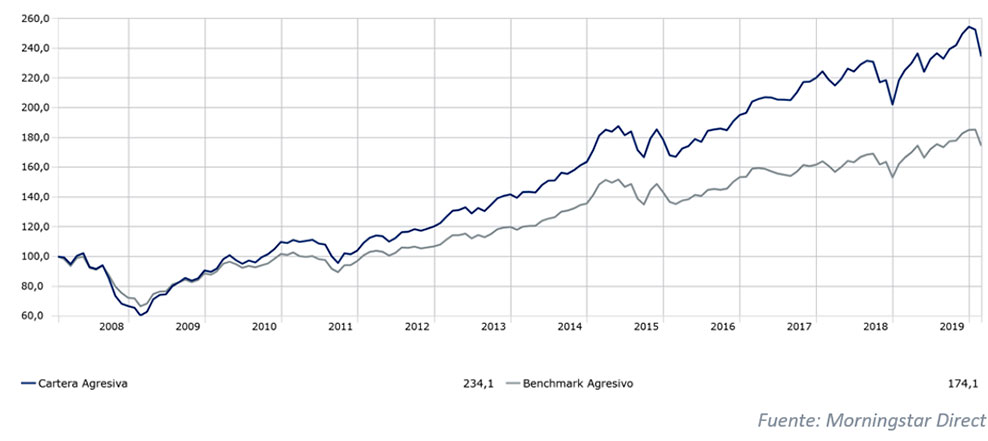

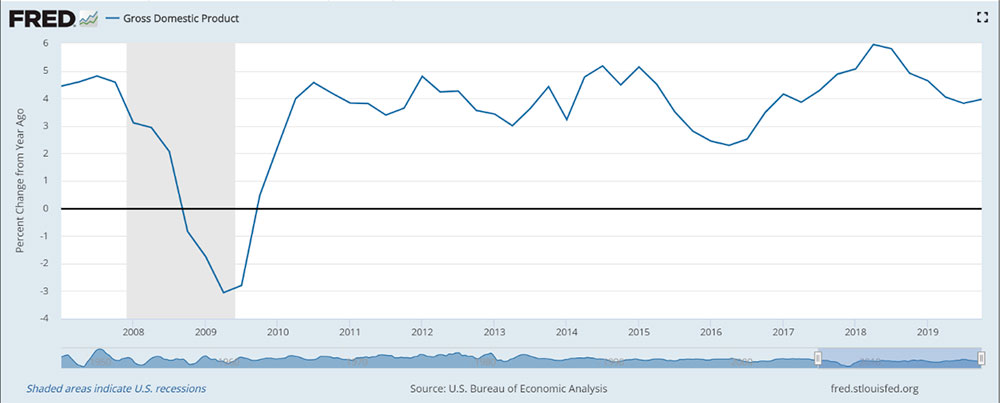

Esta gráfica muestra la rentabilidad de la cartera del perfil agresivo desde enero de 2008 hasta febrero de 2020.

El mínimo del S&P 500 (se ha elegido este índice por ser el más representativo a nivel mundial) tuvo lugar en el primer trimestre de 2009 (observe que las caídas de la cartera fueron entre el 40-50%), sin embargo, los peores momentos del PIB fueron el segundo y tercer trimestre. A cierre de 2009 ya se habían recuperado prácticamente todas las pérdidas.

PIB Estados Unidos

Por tanto, el mercado sobrerreaciona a los acontecimientos con un movimiento pendular. El problema de salirse del mercado y decir “vamos a esperar a ver cómo evoluciona esto”, es que el mejor momento de entrada no obedece a nada racional como se ha demostrado con el PIB de EE. UU.

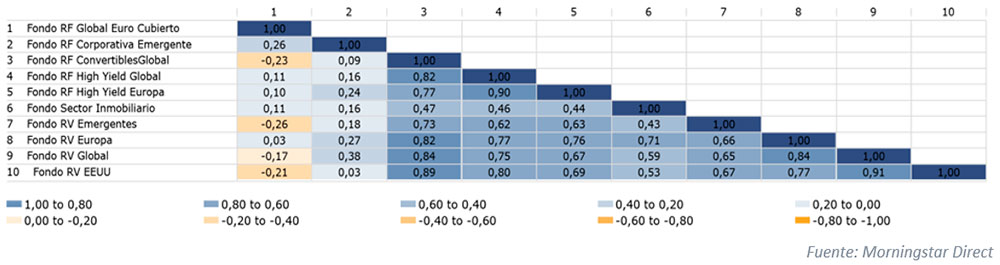

Diversificación

El tercer principio, y también muy importante, es tener una cartera diversificada.

El coeficiente de correlación define si una clase de activo se mueve o no en la misma dirección con cada una de las diferentes clases de activo, al mismo tiempo y en una proporción similar.

- Coeficiente de correlación mayor que 0 y menor que 1: Correlación positiva

- Coeficiente de correlación = 0: Sin correlación / Independientes

- Coeficiente de correlación entre 0 y -1: Correlación negativa

Una cartera diversificada nos ayuda a reducir el riesgo de nuestras inversiones. Si bien es cierto, que la diversificación no nos asegura que no vayamos a tener pérdidas, pero nos da la posibilidad de mejorar el ratio rentabilidad/riesgo a largo plazo de nuestra cartera.

Opinión de EBN Banco

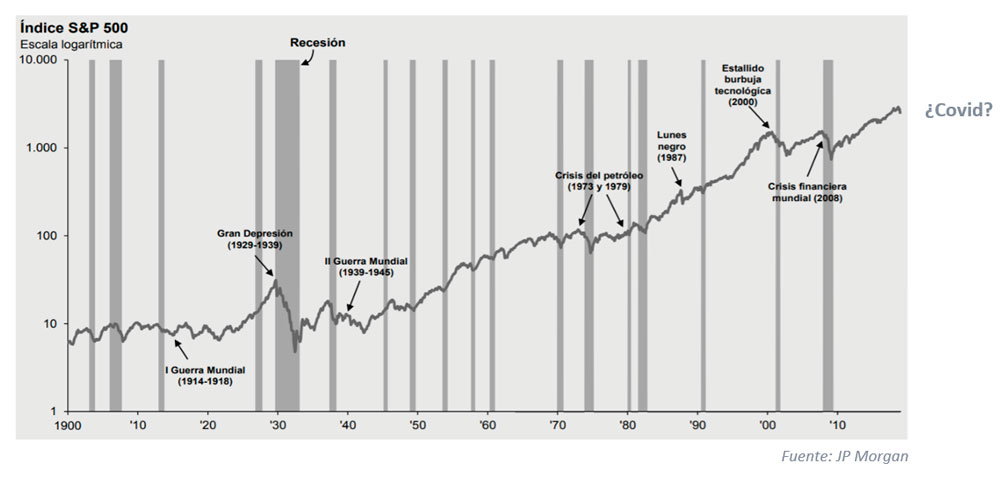

La pregunta que todos tratamos de resolver ahora es, ¿esta vez será diferente a otras crisis?

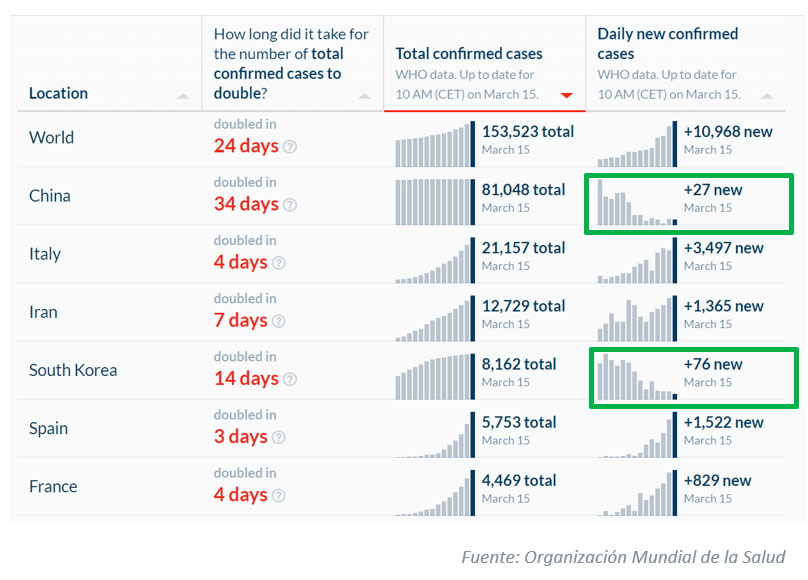

Las medidas implementadas para frenar la expansión del virus van a provocar un shock temporal de oferta y de demanda, la duración e intensidad van a depender del aplanamiento de la curva de contagios; respecto a esto tenemos un buen ejemplo con China y Corea del Sur.

En cualquier caso, el escenario económico para el más corto plazo se va a deteriorar significativamente respecto a lo contemplado a principio de año. Habrá empresas con poca liquidez que atraviesen problemas y tendrán que despedir a gente temporalmente, o, en el peor de los casos, para aquellas muy endeudadas pueden enfrentarse a problemas de solvencia.

No obstante, vemos una gran predisposición a nivel global para dar una solución a un shock temporal pero no estructural. Cierto que muy preocupante porque gira en torno a la salud.

Desde EBN creemos que el mercado va a recuperar en V en el caso de que salga una vacuna y recuperará en U en el caso de que se consiga el aplanamiento de la curva.

Para aquellos que se fijen en el índice doméstico (a pesar de haber sido el patito feo en los últimos años), recuerde que cuando uno es accionista de una empresa puede ganar dinero de dos maneras: por la revalorización de la acción o por los dividendos de la empresa. Este es el Ibex con dividendos incluidos:

En definitiva, nos tenemos que armar de paciencia, capitular en estos momentos es un grave error. Queremos que nuestros clientes sean los que se beneficien de la normalización de esta situación: tenemos que pensar en beneficios normalizados. Debemos pensar como empresarios, no dejarnos llevar por la evolución de las cotizaciones, o ¿usted piensa que Amancio Ortega está vendiendo sus acciones ahora?

Les dejamos varias frases de Benjamin Graham:

- «El principal problema del inversor, e incluso su peor enemigo, es probablemente él mismo»

- «Las personas que no pueden controlar sus emociones no son aptas para obtener beneficios mediante la inversión»

- «Mister Market es un esquizofrénico en el corto plazo, pero recupera su cordura en el largo plazo”

Relacionados

-

Evolución 2023 de las Carteras Gestionadas de EBN Banco

-

¿Qué son los BONOS y cómo invertir en ellos? | CARMIGNAC

-

Información sobre el Fondo de Garantía de Depósitos

-

Inflación en 2023: cómo afecta a las inversiones | EBN Banco

-

Qué es una socimi

-

Dónde invertir 10.000, 20.000 y 30.000 euros | EBN Banco